¿Por qué un inversor ha de mantener la tranquilidad en el momento actual?

Vivimos momentos de fuerte incertidumbre que hacen que los inversores estemos nerviosos por la negativa evolución de los mercados financieros en 2022. No obstante, Roberto García Villaverde, director de banca patrimonial de Caja Rural de Asturias, nos muestra las claves que no podemos olvidar y deben guiar nuestras inversiones:

Invertir en bolsa puede ser arriesgado en el corto plazo, sin embargo en el largo plazo, está demostrado que la inversión en bolsa es altamente rentable.

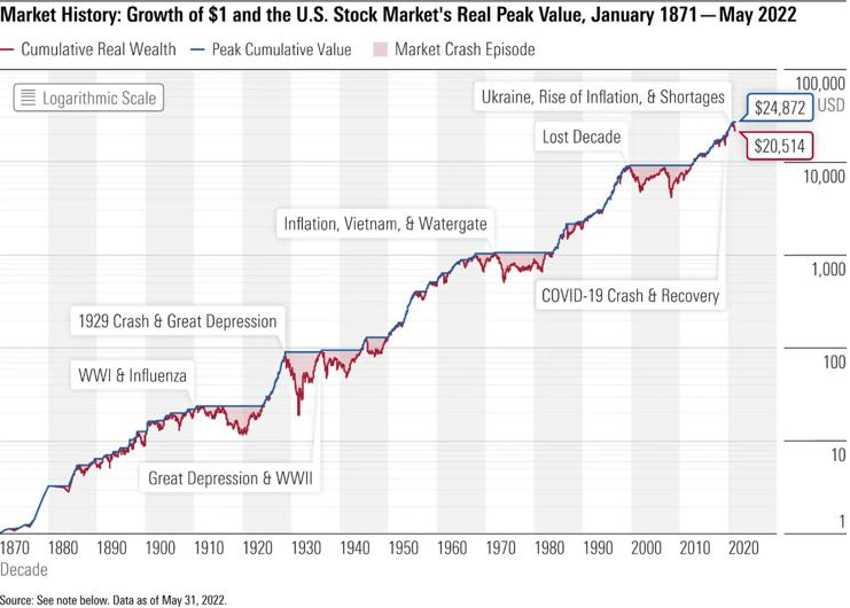

En el siguiente gráfico podemos ver la evolución de la bolsa mundial desde 1870 hasta nuestros días, una persona que hubiera invertido un dólar en esa fecha y lo mantuviera todo este tiempo, tendría más de 20.000 dólares a día de hoy. Todo esto teniendo en cuenta que en todos estos años ha habido multitud de eventos geopolíticos y económicos que han hecho que las caídas en algunos momentos fueran muy superiores a las de este año (la Gran Depresión en 1929, la Guerra de Vietnam, la crisis de 2008 o el Covid-19)

Después de grandes caídas vienen fuertes rebotes; en toda la historia del índice S&P 500, solo en cinco ocasiones retrocedió más de un 15% en el primer semestre del año, siendo el rebote medio posterior a dichas caídas del 23,66% hasta final de año. Así, por ejemplo en 1932, rebotó un 55,53%, o en 1970 un 26,51%. Parece fácil decirlo pero en momentos como el actual no nos podemos dejar llevar por el pánico, hay que permanecer invertido porque los mercados financieros rebotarán, sin que nadie conozca el momento exacto, y no nos pueden coger fuera de mercado, si es así nos habremos “comido” la bajada del mercado y nos habremos perdido el rebote posterior.

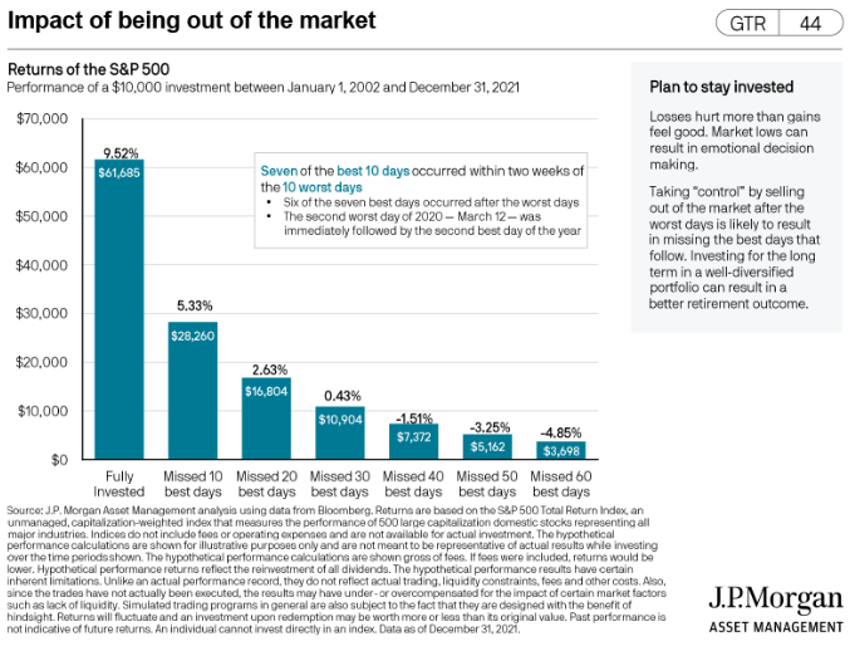

Debemos evitar entrar y salir del mercado, es importante permanecer invertido. En el siguiente gráfico de la gestora J.P. Morgan podemos ver las rentabilidades que habría tenido un cliente en el S&P 500 desde 2.002 hasta 2.021 si hubiera estado permanentemente invertido, si se hubiera perdido las 10, 20, 30, 40, 50 o 60 mejores jornadas. De esta forma la rentabilidad media anual en esos 19 años (con la crisis de 2008, el Brexit, el Covid-19, etc) habiendo estado permanentemente invertido habría sido del 9,52%, mientras que si se hubiera perdido las 60 mejores jornadas, la rentabilidad media anual habría sido del -4,85%.

En resumen, aunque el momento actual con elevada inflación, costes muy altos de las materias primas y caídas importantes en los mercados financieros, hayan desatado cierto temor entre los inversores, la historia nos demuestra que si mantenemos la tranquilidad, nuestras inversiones se recuperarán y conseguiremos buenos retornos para nuestro dinero.

Roberto García Villaverde. Director Banca Patrimonial de Caja Rural de Asturias

MÁS EN BANCA PRIVADA